เปรียบเทียบหมัดต่อหมัด รีไฟแนนซ์บ้าน VS ไม่รีไฟแนนซ์บ้าน ทางไหนเซฟกว่ากัน ?

รีไฟแนนซ์บ้านดีไหม? หนึ่งในคำถามคลาสสิกที่มักป็อบอัพขึ้นในใจคนที่ก้มหน้าก้มตาผ่อนบ้าน โดยเฉพาะใครที่ผ่อนมาจะครบ 3 ปี ถือเป็นช่วงตัดสินใจว่าจะปักใจ ผ่อนแบบเดิม หรือมูฟออนไป รีไฟแนนซ์

เอาเป็นว่า ก่อนตัดสินใจจะ รีไฟแนนซ์ หรือ ไม่รี (ไฟแนนซ์) หรือเลือกรีไฟแนนซ์ธนาคารไหนดี มาทำความเข้าใจกันก่อนว่า รีไฟแนนซ์หมายถึงอะไร และทำไมต้องรอถึง 3 ปี

นิยามง่าย ๆ ของการรีไฟแนนซ์ (Refinance) คือ การย้ายไปผ่อนกับธนาคารใหม่ เพื่อนำเงินที่กู้ใหม่มาชำระหนี้เดิม เหตุผลหลักๆ ของการรีไฟแนนซ์ ส่วนใหญ่ คือ อยากขอลดดอกเบี้ยลง โดยผู้กู้อาจได้รับเงื่อนไขการผ่อนชำระเงินกู้ที่ดีกว่าเดิม หรือระยะเวลาในการผ่อนที่ยาวขึ้น ค่างวดผ่อนชำระลดลง ก็แล้วแต่จะเลือกให้เหมาะกับไลฟ์สไตล์และความสามารถในการผ่อนชำระของแต่ละคน

ประมาณว่าเหมือนมือถือย้ายค่ายเบอร์เดิม ที่ได้เพิ่ม คือ โปรโมชั่นใหม่ที่คุ้มกว่าเดิม

ส่วนเหตุผลที่ต้องอดใจรอให้ครบ 3 ปี เพราะเงื่อนไขสัญญาการกู้ของธนาคารส่วนใหญ่จะกำหนดให้รีไฟแนนซ์บ้านได้หลังผ่อนไปแล้ว 3 ปี (บางแห่งก็ 5 ปี) แต่ทั้งนี้ทั้งนั้นเพื่อความไม่ประมาท ก่อนรีไฟแนนซ์บ้าน อย่าลืมตรวจเช็คสัญญาให้ถี่ถ้วนก่อน เพราะหากผิดสัญญา รีไฟแนนซ์ก่อนครบกำหนด จะต้องถูกปรับ ตามแต่เงื่อนไขของแต่ละธนาคาร

แต่ถ้าเช็คจนมั่นใจแล้ว ก็สามารถเตรียมตัวศึกษาการรีไฟแนนซ์บ้านได้ล่วงหน้า 1-2 เดือนก่อนครบกำหนดระยะเวลาห้ามรีไฟแนนซ์ เพื่อให้ธนาคารใหม่ใช้เวลาดำเนินการทำเรื่องอนุมัติรีไฟแนนซ์บ้าน

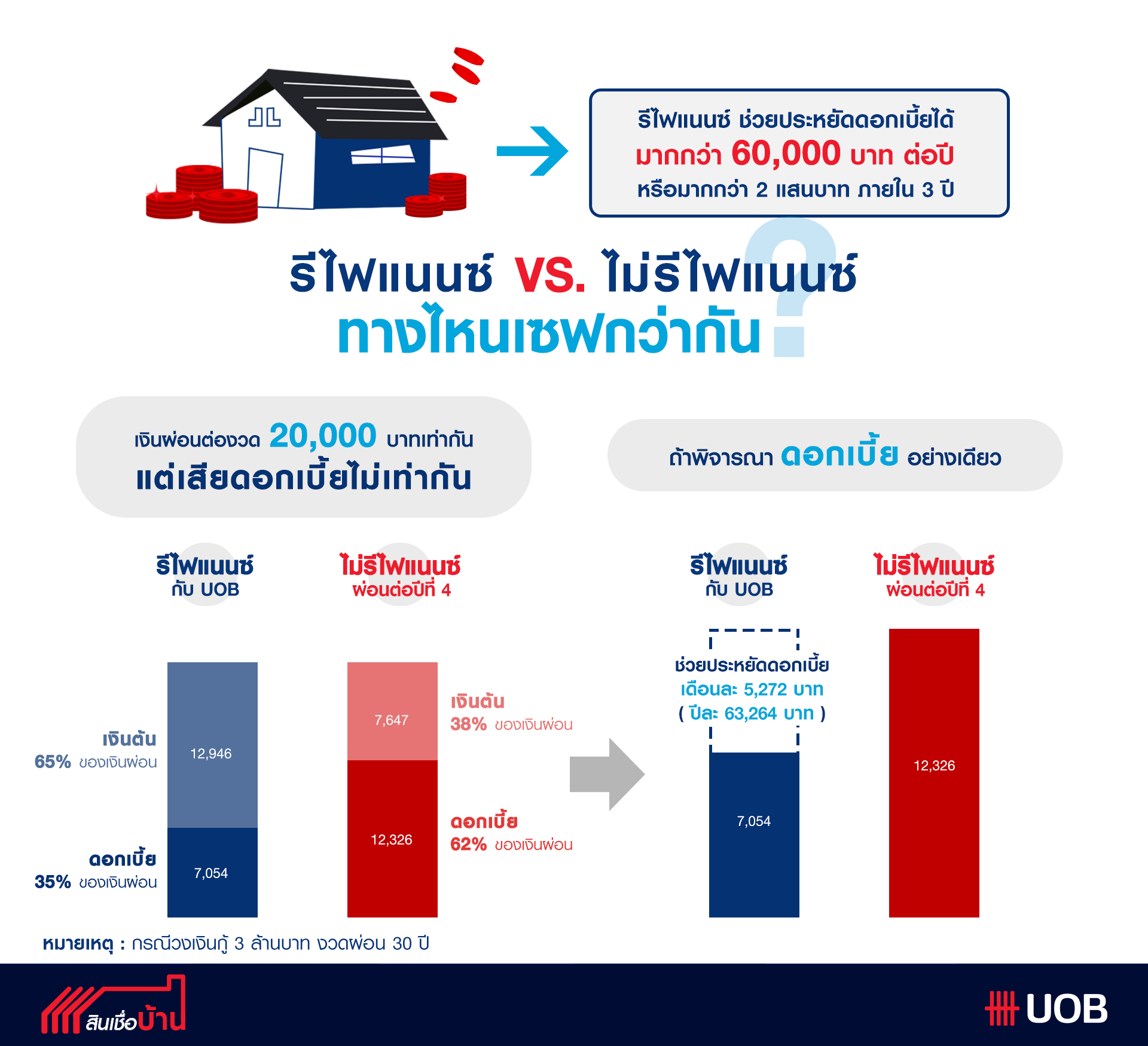

และเพื่อเป็นตัวช่วยให้คนลังเล หรือ มองหาว่าจะรีไฟแนนซ์ ยูโอบี (UOB) สรุปเปรียบเทียบระหว่าง การรีไฟแนนซ์บ้าน กับ ไม่รีไฟแนนซ์บ้าน มาให้ดูกันชัดๆ เพื่อประกอบการตัดสินใจว่าแบบไหนคุ้มกว่ากัน

รีไฟแนนซ์บ้าน

ข้อแรก : ช่วยลดภาระดอกเบี้ย : ตามปกติช่วงผ่อนชำระ 3 ปีแรก ธนาคารจะคิดอัตราดอกเบี้ยสินเชื่อบ้านในอัตราคงที่ หมายความว่าไม่ว่าดอกเบี้ยในตลาดจะเปลี่ยนไปอย่างไร ดอกเบี้ยก็จะไม่เปลี่ยนแปลง แต่พอขึ้นปีที่ 4 เหมือนระยะหมดโปร ธนาคารจะเปลี่ยนมาคิดอัตราดอกเบี้ยแบบลอยตัว โดยอัตราดอกเบี้ยจะผันแปรตามดอกเบี้ย MRR คราวนี้ไม่ว่าอัตราดอกเบี้ย MRR จะสูงแค่ไหนก็ต้องกัดฟันจ่าย นี่จึงเป็นเหตุผลให้บรรดาลูกหนี้ต่างเลือกโบกมือลาไปเลือกการรีไฟแนนซ์บ้าน ที่พร้อมจะเสนออัตราดอกเบี้ยที่คุ้มกว่า แถมมีโปรโมชั่นที่แตกต่างกัน ตอบโจทย์คุ้มค่ามากขึ้น ให้ลองนึกถึงเวลาเลือกโปรโมชั่นมือถือ ประมาณนั้น

ยกตัวอย่าง (จากภาพด้านบน) เปรียบเทียบการคำนวณระหว่าง เปลี่ยนมาผ่อนสินเชื่อบ้านยูโอบีรีไฟแนนซ์ (UOB Refinance) ที่มีอัตราดอกเบี้ยเฉลี่ย 3 ปี 2.89% ต่อปี* กับการผ่อนสินเชื่อบ้านที่เดิม หลังจากผ่อนไป 3 ปีแล้ว ที่มีอัตราดอกเบี้ยอยู่ที่ประมาณ 5.00% ต่อปี ซึ่งจะสังเกตได้ว่าต่อให้ผ่อนต่องวดเท่ากัน แต่อัตราการเสียดอกเบี้ยไม่เท่ากัน ตัดเงินต้นไม่เท่ากัน

(*อัตราดอกเบี้ยข้างต้นเป็นเพียงตัวอย่างที่คำนวณตามเงื่อนไขที่ใช้ในสื่อโฆษณาเท่านั้น อัตราดอกเบี้ยสำหรับการทำสัญญากู้ยืมของลูกค้าแต่ละรายอาจมีความแตกต่างกันตามเงื่อนไขการกู้ยืมของลูกค้าแต่ละราย โดยการอนุมัติสินเชื่อเป็นไปตามหลักเกณฑ์ของธนาคารยูโอบี)

ข้อสอง : ใครที่กำลังมองหาเงินก้อน การรีไฟแนนซ์เป็นหนึ่งในการสร้างโอกาสนั้นให้เป็นจริง : เพราะการขอรีไฟแนนซ์บ้าน สามารถ ขอวงเงินเพิ่ม ได้ โดยธนาคารจะใช้ส่วนต่างของมูลค่าบ้านกับยอดหนี้คงเหลือมาหักลบกัน เพื่อคำนวณเป็นวงเงินสินเชื่ออเนกประสงค์ตามเกณฑ์ของธนาคาร ให้เราสามารถนำเงินสดตรงนั้นมาเป็นก้อนเงินทำอะไรต่ออะไรต่อได้ ซึ่งวิธีการผ่อนจ่ายจะจ่ายเป็นรายเดือนไปพร้อมๆ กับที่ผ่อนจ่ายหนี้บ้านปกติ

ข้อสาม : ขั้นตอนการรีไฟแนนซ์บ้านไม่ยุ่งยากอย่างที่คิด : หลังจากตกลงปลงใจว่าจะรีไฟแนนซ์บ้านได้แล้ว จากนั้นให้ขอสเตทเมนต์สรุปยอดหนี้เงินกู้ธนาคารเดิม เพื่อทำเรื่องยื่นขอกู้รีไฟแนนซ์บ้าน ซึ่งขั้นตอนการรีไฟแนนซ์นั้นเหมือนการขอสินเชื่อบ้านใหม่ทุกประการ แน่นอนว่าผู้ที่ขอกู้รีไฟแนนซ์ย่อมเคยผ่านประสบการณ์ขอกู้เงินซื้อบ้านมาแล้ว ก็แค่ขุดการบ้านเหล่านั้นขึ้นมาใช้อีกรอบ

เพียงแต่สิ่งที่เพิ่มเติมคือ การย้ายมารีไฟแนนซ์กับธนาคารใหม่ เมื่อได้รับการอนุมัติแล้ว ให้ติดต่อธนาคารเก่า เพื่อนัดวันไถ่ถอนที่สำนักงานที่ดิน โดยธนาคารเดิมจะสรุปยอดหนี้ให้อีกครั้ง พร้อมแจ้งชื่อผู้รับมอบอำนาจจากทางธนาคารที่จะไปทำนิติกรรมที่สำนักงานที่ดิน โดยผู้กู้ต้องแจ้งยอดหนี้ (เงินต้น+ดอกเบี้ยจนถึงวันไถ่ถอน) แก่ธนาคารใหม่ พร้อมนัดวันไปทำสัญญากู้และไถ่ถอนทรัพย์ที่ใช้จำนองจากธนาคารเดิมมาธนาคารใหม่ในวันเดียวกัน

ไม่รีไฟแนนซ์บ้าน

ข้อแรก : เตรียมใจรับมืออัตราดอกเบี้ยที่เพิ่มขึ้น : อย่างที่บอกไปแล้ว พอผ่อนบ้านครบ 3 ปี ธนาคารส่วนใหญ่จะเปลี่ยนจากอัตราดอกเบี้ยแบบคงที่มาเป็นลอยตัว นั่นหมายความว่า ต่อให้จ่ายเงินผ่อนค่างวดเท่าเดิม แต่ค่างวดนี้จะถูกนำไปตัดเงินต้นน้อยลง เพราะต้องถูกเจียดไปเป็นดอกเบี้ยมากขึ้น ทำให้ปลดหนี้ได้ช้าลง

ข้อสอง : ไม่ต้องเสียเวลาเตรียมเอกสารเพื่อขอรีไฟแนนซ์บ้าน : เมื่อเราไม่ได้ดำเนินการขอรีไฟแนนซ์ ก็ไม่ต้องเตรียมเอกสาร ไม่ต้องทำการบ้านเปรียบเทียบข้อเสนออะไร

ข้อสาม : ไม่ต้องมีภาระค่าใช้จ่ายอื่นๆ จากการรีไฟแนนซ์ : ต่อเนื่องจากข้อสอง กรณีไม่รีไฟแนนซ์ ก็ไม่ต้องมีรายจ่ายจุกจิกจากการรีไฟแนนซ์ เพราะการรีไฟแนนซ์จะมีค่าใช้จ่ายในการดำเนินการต่างๆ อาทิ ค่าประเมินราคา, ค่าจดจำนอง, ค่าอากรแสตมป์ ฯลฯ

แต่จุดนี้ขอให้ลองเปรียบเทียบระหว่าง ค่าดำเนินการรีไฟแนนซ์ และอัตราดอกเบี้ยที่ได้รับจากธนาคารใหม่ มาเทียบกับ ดอกเบี้ยเงินกู้เดิมที่คุณต้องผ่อนไปอีกที่เหลือหลายปี แล้วมาเทียบกันว่าแบบไหนคุ้มกว่ากัน คุณจะประหยัดไปได้อีกกี่บาท เพื่อที่คุณจะได้มั่นใจว่า ไม่พลาดอะไรไป

จะเห็นว่าการรีไฟแนนซ์บ้านถือเป็นหนึ่งในตัวช่วยที่สามารถแบ่งเบาภาระผ่อนบ้านให้เป็นเรื่องชิลล์ๆ ได้ไม่ยากเลย สำหรับคนที่มองหาทางลัดในการลดภาระอัตราดอกเบี้ยระยะยาว เพื่อเป็นเจ้าของบ้านในฝันแบบปลอดภาระจำนองธนาคารได้เร็วขึ้น

ข้อมูลจาก : https://www.uob.co.th/homeloan/articles/article-6/